40代必見!2024年のiDeCo活用法で資産形成を始める

**2024年は資産運用を始める絶好の年です。特に40代以降にとって、iDeCo(個人型確定拠出年金)計画は将来の老後資金を部分的に積み立て必須の制度です。** この制度は節税効果が高く、長期的に資産を増やすことを目的としています。

iDeCoを活用することで、得られる税や住民税の軽減が期待できるほか、将来に必要な年金の不足リスクにも備えることが可能です。 さらに、低コストかつ実用性の高い運用プランが提供されていますこの記事では、40代の皆さんがiDeCoを賢く活用するためのポイントを詳しく解説します。 資産運用の基本から証券会社の手数料や商品選びのコツまで、実践的な情報を提供しますので、ぜひ最後までお読みください。

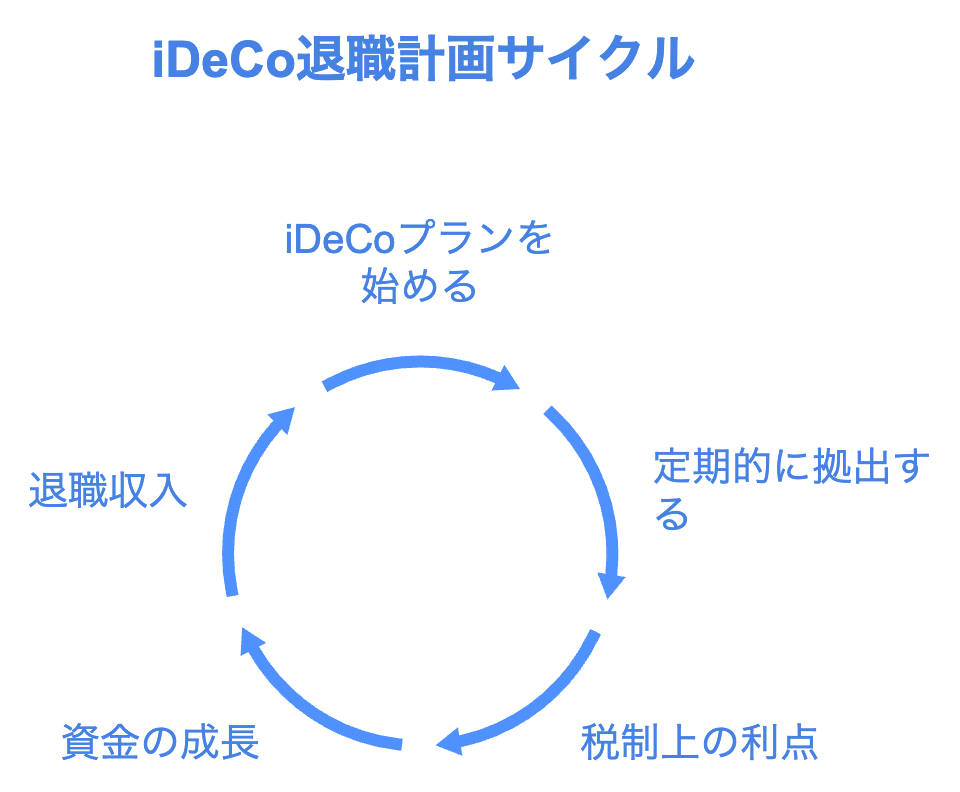

以下は、iDeCoの仕組みと、40代で活用することの解説です。

iDeCoの仕組みと特徴

**iDeCoでは掛金が最大限に得られる権利の対象となるため、得られる税や住民税を減らすことが可能です。また、運用中の利益も非現金扱いとなり、資産を効率よく増やすことができます– **柔軟な掛金設定**: 会社員、公務員

、自営業者など職業に応じて掛金の上限が異なりますが、ライフステージに合わせた無理のない運用が可能です。 –

**老後資金の確保**: iDeCoは原則として60歳まで引き抜く仕組みのため、計画的に資産を積み上げることができます。

40代から始める場合、まだ運用期間にな余裕があり、時間をかけて資産を育てられる点が大きな魅力です。することも期待できます。

下は、iDeCoの基本的な仕組みと、40代で活用することの主な利点です。

iDeCoの仕組みと特徴

**iDeCoでは掛金が最大限に得られる権利の対象となるため、得られる税や住民税を減らすことが可能です。また、運用中の利益も非現金扱いとなり、資産を効率よく増やすことができます– **柔軟な掛金設定**: 会社員、公務員

、自営業者など職業に応じて掛金の上限が異なりますが、ライフステージに合わせた無理のない運用が可能です。 –

**老後資金の確保**: iDeCoは原則として60歳まで引き抜く仕組みのため、計画的に資産を積み上げることができます。

40代から始める場合、まだ運用期間に十分な余裕があり、時間をかけて資産を育てられる点が大きな魅力です。また、子育てや住宅ローンなどで支出が増える中、所得控除を通じて家計負担を軽減することも期待できます。

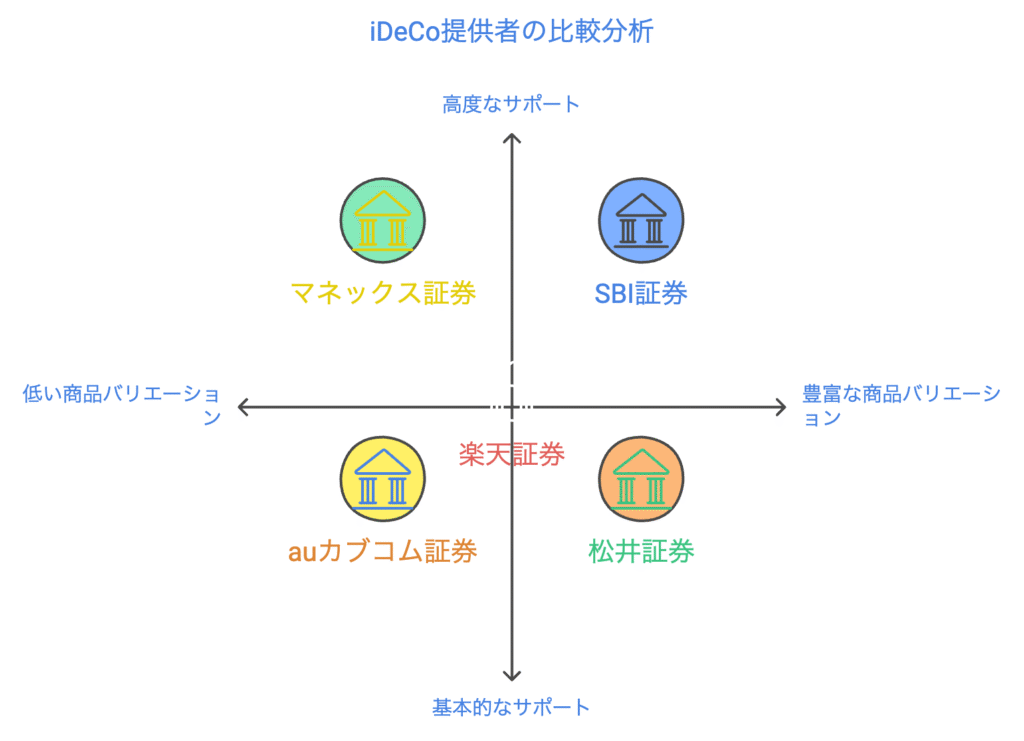

証券会社を選ぶポイント

**iDeCoを始める際に、どの金融機関を選ぶかは重要なポイントです。 中でも楽天証券は、手数料や商品幅広い面で優れた選択肢となっています。 効率よく資産運用が可能になります。

他社との比較で見る楽天証券の優位性

**iDeCoを始める際に、どの金融機関を選ぶかは重要なポイントです。 中でも楽天証券は、手数料や商品幅広い面で優れた選択肢となっています。 効率よく資産運用が可能になります。

競合との比較で見る楽天証券の優位性

楽天証券は以下のポイントで競争と差別化されています:

1. **低コストの手数料設定**

– iDeCoの運用では、手数料管理手数料が大きく左右されます。楽天証券は口座開設から管理手数料までが非常に低く抑えられており、初心者でも始めやすいこと

2. **豊富な商品ラインナップ** – 投資や債券、株式連動型商品など幅広い商品が揃っています。目的に応じた柔軟な運用が可能です。

幅広い利用者向けにサイトの操作性の良さや見やすさが工夫されており使いやすいこと

3. **ポイント投資の活用**

– 楽天ポイントを活用して投資 信託の購入ができるポイントも魅力です。日常の買い物で真剣にポイントを運用することで、実質的なコスト削減が期待できること

これらの特徴を冷静に、競合のサービスと比較することで、自分に最適な証券会社を選ぶ手助けとなります。

おすすめ証券会社と特徴

**iDeCoの利用を検討する際、魅力的な選択肢となる証券会社があります。 一応それぞれに異なるメリットがあり、自分の運用スタイルやニーズに合わせて選ぶことが重要ですこのセクションでは、主要な証券会社の特徴を解説します。

証券会社別の比較と選び方

1. **SBI証券**

– 楽天証券と並んでiDeCoの口座開設において非常に人気が高い証券会社です。最大の特徴は、今後の商品数の豊富さで、特に低コストのインデックスファンドが充実しまた、手数料体系は非常に低コストで、初心者から上級者まで幅広い層にサポートされています。

– **メリット**: 商品数が多く業界トップクラス、手数料が安く、運用ツールが充実。My資産で保有銘柄が見やすい。

2. **マネックス証券**

– 投資初心者向けのサポート体制が整っており、iDeCo専用の相談窓口や学習コンテンツが豊富です。また、他社にないユニークな商品ラインナップや高度な運用ツールが特徴です。

– **メリット**: 初心者向けサポートが充実、独自の分析ツールの定番『銘柄スカウター』が利用可能好みのスクリーニングで複数銘柄を絞り込める。

また従来のマネックスカード積立に加えdカードでも積立ができるようになった。

3. **auカブコム証券**

– auユーザーにとって特に魅力的な選択肢です。運用商品は少ないですが、シンプルで多様と手数料の低い特徴で、楽天やSBIほど選択肢が多すぎて楽しみなこと

– **メリット**: シンプルで分かりやすい商品構成、auポイントの利用が可能です。JPモルガンのファンドマネージャーによるセミナーは有力な情報源。

※2025年より三菱UFJeスマート証券となる

4. **松井証券**

– 松井証券はiDeCoに特化した商品数では劣るものの、取引ツールの利便性やコールセンターの対応力が強みです。特に、初心者が口座開設後に戸惑うことが少ないよう、サポートが手厚い点で選ばれています。

– **メリット**: 手厚いサポート、取引ツールの銘柄分析が取引状況の把握などとても使いやすい。またユニークな構成のYouTube動画もわかりやすく投資を楽しんで学べる工夫をしている。

5. **楽天証券**

楽天証券はバランスの良さで優れています。特にサイトの見やすさや使いやすさは他の証券会社に大きな差が出ており一番使いやすい証券会社です。楽天経済圏と合わせて取り組めることも初心者向きと思えます。

**選び方のポイント**

証券会社を選ぶ際には、以下の観点を考えよう!

– 手数料の安さ(特に管理手数料と信託報酬)

– 取り扱い商品の数と種類

– サポート体制やサービスの使いやすさ

– 自分のライフスタイルに合った特典やポイント制度

これらの証券会社は国内、海外株投資も参加しやすいため、自分に合った証券口座を選んでみてはいかがでしょうか。もちろん複数口座を保有するのもいいでしょう。

40代が選ぶべきおすすめのiDeCo商品

**iDeCoの商品選びは、資産運用の成果を大きく左右します。** 特に40代の方には、リスクとリターンのバランスを考慮した選択が重要です。このセクションでは、具体的におすすめの商品カテゴリーと銘柄選びのポイントを解説します。

銘柄選びのポイントと注意点

1. バランス型ファンドで安定成長!

バランス型ファンドは、株式と債券の両方に投資する商品です。 株式は成長力が高い一方、価格が変動しやすいという特徴があります。一方、債券は安定しているものの、成長率は株式に比べて低めです。 バランス型ファンドは、この両方の特徴を組み合わせることで、安定した成長を目指せるのです。 「将来、お金が必要になるけど、リスクはなるべく避けたい」という人におすすめです。

2. インデックスファンドで賢く投資!

インデックスファンドは、日経平均株価やS&P500のような市場全体の動きを追いかける投資信託です。 プロの投資家が銘柄を選んでくれるので、自分で銘柄を選ぶ手間がかかりません。 また、運用コストが低いものが多く、手軽に始められるというメリットもあります。

3. コストを比べて、お得な商品を選ぼう!

投資信託を選ぶ際は、運用コスト(手数料)にも注目しましょう。 コストが高いと、せっかく得た利益が減ってしまう可能性があります。 商品の説明書をよく読んで、最適な投資信託を選びましょう。

4. 長く続けることが大切!

投資は一攫千金ではなく、長期に続けていくことが大切です。 市場は常に変動するため、一喜一憂せず、長期的な視点で投資を続けましょう。

- バランス型ファンドは、安定した成長を目指す人に最適

- インデックスファンドは、手軽に始められる

- コストは低い方がお得

- 長期に続けることが大切

【補足】

証券会社によっては、初心者向けの投資信託を紹介してくれるところもあります。

投資は元本保証ではありません。

投資をする際は、必ずご自身でよく調べて、ご自身の判断で行ってください。

賢い資産運用を始めるための具体的ステップ

**iDeCoを効果的に活用するには、具体的な運用ステップを理解することが大切です。** 計画的に進めることで、節税効果を最大化しながら安定した資産形成を目指すことができます。このセクションでは、運用のプロセスをステップごとに解説します。

節税効果を最大化する方法

1. **掛金の設定を最適化する**

– まず、自分の収入や生活費を考慮し、無理のない掛金を設定します。特に、所得税や住民税の控除額が最大化する範囲で設定することがポイントです。40代は収入が安定している場合が多いため、節税メリットを最大限に活用できる可能性があります。

2. **投資商品を税制優遇の観点で選ぶ**

– 運用中の利益が非課税となるiDeCoの特性を活かし、配当金が高い株式ファンドや成長性の高いインデックスファンドを選ぶことで、運用効率を高めます。

3. **確定申告や年末調整を活用**

– iDeCoの掛金は所得控除の対象になるため、確定申告や年末調整の際に忘れず申請しましょう。これにより、節税効果を確実に享受することができます。

実践的な節税のポイント

– **年間の掛金を計算する**: 掛金の上限内で無理のない範囲を計算し、必要に応じて年ごとに調整します。

– **将来の税負担も考慮**: iDeCoの資産を受け取る際は一時金または年金形式で課税されます。これを踏まえ、退職後の収入計画を立てることが大切です。

40代からは、計画的な運用と節税対策をセットで実施することで、資産形成を効率的に進められるでしょう。

iDeCoを利用する際の注意点とリスク管理

**iDeCoは魅力的な制度ですが、注意すべき点やリスクも存在します。** 特に40代でのスタートでは、慎重な計画とリスク管理が求められます。このセクションでは、失敗しないための注意点を紹介します。

30代との違いと40代ならではの活用法

1. **時間の差を意識した運用**

– 30代は20年以上の運用期間を持てる一方、40代では残された運用期間が短くなるため、リスク許容度を適切に設定する必要があります。例えば、リスクを抑えた債券中心のファンドと株式ファンドを組み合わせるなど、バランス重視の運用が鍵です。

2. **掛金設定の柔軟性**

– 40代では、教育費や住宅ローンなど生活の中で大きな支出が重なる時期です。無理なく続けられる掛金を設定し、家計への負担を最小限に抑えることが重要です。

3. **リスクヘッジとしての保険活用**

– 資産運用とは別に、医療保険や生命保険を活用して予期せぬ出費に備えることも検討しましょう。これにより、iDeCo運用の安定性が高まります。

**注意点**として、iDeCoは原則60歳まで引き出しができないため、短期的な資金需要には対応できない点を理解することが重要です。また、運用商品が期待通りの成果を上げられないリスクもあるため、定期的にポートフォリオを見直すことが必要です。

まとめ:2024年から賢く始めるiDeCo

2024年は、資産運用をスタートするのに最適な年です。特に40代の方にとって、iDeCoは老後資金を計画的に準備しながら、節税効果を享受できる強力な制度です。楽天証券のような低コストで利便性の高い証券会社を選び、掛金設定や運用商品の選択を慎重に行うことで、資産形成を効率的に進めることができます。

iDeCoの最大のメリットは、所得控除による節税や運用益が非課税となる点にあります。さらに、40代から始めても十分に資産を育てる時間があり、特にインデックスファンドやバランス型ファンドを活用すれば、リスクを抑えながら安定した運用が可能です。

ただし、60歳まで引き出しができないことや市場リスクなどの注意点もあるため、計画的に活用することが重要です。定期的にポートフォリオを見直しながら、長期的な視点で運用を続けましょう。

2024年はiDeCoを通じて、将来の安心を手に入れる一歩を踏み出す年にしてください。40代からでも遅くありません。今こそ、賢い資産形成を始める時です!

そんな感じ、以上!!